Tanti servizi su misura adatti a tutti gli stili di vita dei dipendenti. Salute, famiglia, previdenza , trasporto, tempo libero e acquisti.

Welfare Aziendale

Servizi che danno colore al lavoro dei dipendenti e alla vita privata

Welfare Aziendale

Giugno 26, 2025

Welfare Aziendale

BluBonus: il ponte tra welfare pubblico e aziendale, ora anche da ascoltare

Quando si parla di welfare, spesso si fa confusione tra ciò che è pubblico – cioè garantito dallo Stato e dalle istituzioni – e ciò che è aziendale, ovvero offerto dalle imprese ai propri collaboratori per migliorare benessere e qualità della vita. Sono due strade diverse, ma parallele, che possono anche incontrarsi. È qui che entra in gioco BluBonus.

BluBonus nasce per fare da ponte tra questi due mondi: è una piattaforma pensata per aziende, enti locali, associazioni e provider di welfare aziendale che vogliono aiutare le persone a scoprire e utilizzare i bonus pubblici a cui hanno diritto. Offre un supporto concreto tra agevolazioni, detrazioni, contributi e sostegni, con un linguaggio chiaro, percorsi guidati e – novità delle ultime settimane – anche brevi contenuti audio pensati per orientarsi meglio su temi specifici.

Un portale che semplifica davvero il welfare

Tante persone perdono bonus e agevolazioni che gli spetterebbero semplicemente perché non ne conoscono l’esistenza o si trovano in difficoltà tra moduli e requisiti poco chiari. BluBonus risponde proprio a questo problema: rendere il welfare pubblico più semplice e accessibile, aiutando a individuare e usare al meglio ciò che già esiste.

Il portale raccoglie tutte le agevolazioni disponibili – nazionali, regionali e locali – e le organizza per temi come figli, casa, salute, trasporti, cultura, disabilità, over 65, famiglia e altri ancora. È sempre aggiornato e pensato per essere facile da consultare. In base al profilo della persona, un algoritmo intelligente seleziona i bonus più pertinenti. E per non perdersi nulla, ci sono anche alert via SMS, percorsi guidati, pillole informative e un glossario che chiarisce i termini più tecnici. Un modo concreto per trasformare i diritti in strumenti utili nella vita di tutti i giorni.

Dentro Day Welfare: un esempio concreto

Un esempio di integrazione efficace è quello di Day Welfare, la piattaforma di Day pensata per costruire con le aziende piani di welfare su misura. Tra i servizi attivabili c’è anche BluBonus, che permette ai dipendenti di scoprire se – oltre ai benefit aziendali – hanno diritto a bonus pubblici legati alla propria situazione familiare, abitativa o sanitaria.

Il vantaggio è doppio: da un lato si aumenta il potere d’acquisto reale delle persone, dall’altro si forniscono informazioni chiare e utili, che aiutano davvero a sfruttare le opportunità disponibili. Anche questo è welfare: dare strumenti concreti per orientarsi e accedere a ciò che spetta. Day, non a caso, ha scelto di offrire BluBonus anche ai propri collaboratori, applicando nella quotidianità ciò che propone alle aziende clienti. Un modo per dimostrare che il welfare aziendale può diventare un canale efficace per valorizzare anche quello pubblico – spesso poco conosciuto, ma ricco di risorse.

La novità: piccoli podcast per capire meglio i bonus

C’è una novità interessante su BluBonus: nelle schede dedicate ai bonus stanno arrivando dei brevi podcast audio di approfondimento. Non sono semplici letture, ma mini-contenuti pensati per spiegare in modo diretto e accessibile come funziona quel bonus, a chi spetta e cosa serve per richiederlo. È un’opzione in più per chi preferisce ascoltare invece di leggere, o vuole informarsi mentre fa altro. L’audio si può avviare direttamente dalla scheda, senza interrompere la navigazione.

I primi esempi di podcast sono già disponibili in diverse schede del portale. Tra i temi dedicati alla famiglia e alla genitorialità, si possono ascoltare contenuti nelle pagine sul Congedo parentale per dipendenti, sul Bonus asilo nido INPS e sulla Prestazione universale ultraottantenni non autosufficienti. Per quanto riguarda la casa, gli audio accompagnano le schede sul Bonus per ristrutturazioni e Ecobonus: detrazioni per riqualificazione energetica. Sul fronte della disabilità, sono disponibili podcast nelle pagine dedicate alla Disability Card — che dà accesso a varie agevolazioni e servizi — e alla Carta Blu Trenitalia, oltre ad altre misure legate alla mobilità.

Più valore per tutti

Per le aziende, BluBonus è un’opportunità concreta: valorizza il piano welfare, offre un servizio utile e riconoscibile per i dipendenti e consente di misurarne l’impatto sociale. Per chi lo utilizza, è uno strumento prezioso per accedere a diritti che spesso restano nascosti dietro burocrazia e linguaggio tecnico.

In un momento in cui il benessere delle persone è sempre più centrale – e sempre più una responsabilità condivisa – sapere che esiste uno strumento capace di rendere il welfare pubblico più comprensibile, accessibile e vicino alla quotidianità può fare davvero la differenza. Perché fare welfare, in fondo, è anche questo: offrire soluzioni semplici che aiutano a vivere meglio. Ogni giorno, con un clic.

Giugno 19, 2025

Welfare Aziendale

Welfare aziendale e comunicazione, combinazione vincente per il benessere

Oggi è chiaro a tutti: prendersi cura delle persone fa bene anche al business. Il welfare aziendale è uno degli strumenti migliori per farlo, perché migliora la qualità della vita dei dipendenti, rafforza la cultura interna, aiuta a trattenere i talenti e rende l’azienda più attrattiva. Ma anche il piano welfare più completo rischia di restare sulla carta se non viene diffuso nel modo giusto. La comunicazione è la chiave per farlo conoscere, il ponte per farlo capire e sentire davvero dalle persone.

Il welfare come leva strategica e culturale

Personalizzazione e continuità per una comunicazione efficace

Un metodo concreto per il welfare efficace

Il welfare come leva strategica e culturale

Il welfare non è solo un insieme di benefit o vantaggi economici, ma un messaggio che racconta i valori e la visione dell’azienda verso chi ci lavora. Comunicare efficacemente significa trasformare servizi e iniziative in un'esperienza concreta, capace di coinvolgere emotivamente e rafforzare il senso di appartenenza.

Per farlo servono semplicità e accessibilità. Per far arrivare il messaggio a tutti in modo chiaro e senza barriere bisogna usare canali diversi, dal digitale agli incontri dal vivo. Ma non basta: bisogna anche creare momenti di coinvolgimento, come workshop, storytelling e ambassador interni, per far sentire ciascuno protagonista del proprio benessere.

Personalizzazione e continuità per una comunicazione efficace

Ogni azienda e ogni persona sono uniche, la comunicazione quindi deve essere calibrata sui diversi bisogni e profili, supportata da dati e da feedback continui per poter migliorare.

L’integrazione tra progettazione e comunicazione è indispensabile: solo collaborando, HR, marketing e partner specializzati possono costruire dei piani coerenti con l’identità aziendale e capaci di parlare davvero alle persone. Così il welfare diventa una leva strategica per la sostenibilità e la responsabilità sociale d’impresa, contribuendo a organizzazioni più resilienti, inclusive e attrattive.

Un metodo concreto per il welfare efficace

Per supportare le aziende in questo percorso, esistono approcci strutturati come il metodo Day Welfare, che accompagna passo dopo passo dalla definizione degli obiettivi strategici all’analisi del contesto interno ed esterno, proseguendo con la consultazione dei dipendenti, la progettazione operativa e la pianificazione della comunicazione e della formazione.

Questo metodo copre un’ampia gamma di politiche, che spaziano dai servizi sociosanitari e assistenziali all’educazione, dalla valorizzazione delle persone al benessere fisico e psicologico, includendo anche il sostegno economico, la mobilità e la conciliazione tra vita e lavoro, per creare un’offerta welfare completa e personalizzata.

Insomma, welfare e comunicazione vanno a braccetto: senza un'efficace diffusione e coinvolgimento, anche il piano welfare più completo rischia di non fare davvero la differenza. Proprio su questi temi si è focalizzato recentemente l’evento ESG & Welfare, organizzato da Day e BOOM by CRIF, che ha evidenziato come il metodo Day Welfare possa essere un ottimo alleato per le aziende che vogliono progettare e raccontare al meglio i propri piani, mettendo davvero al centro le persone e i loro bisogni.

Giugno 16, 2025

Welfare Aziendale

Osservatorio BenEssere Felicità 2025: com’è il mondo del lavoro italiano?

Giunto alla quinta edizione, l'Osservatorio BenEssere Felicità — promosso dall’Associazione Ricerca Felicità — analizza il benessere percepito dai lavoratori italiani. L’indagine, condotta su un campione eterogeneo per età, professione e territorio, fotografa il rapporto tra vita personale e lavoro. L’edizione 2025 ha esteso il focus a temi come emozioni sul lavoro, soft skill, inclusione, tecnologia e, per la prima volta, welfare aziendale. È stata proprio la partnership tecnica con Day a favorire l’attenzione su questo tema. I risultati, presentati in primavera per la Giornata Mondiale della Felicità, mostrano che ambienti di lavoro orientati alla felicità portano vantaggi concreti: più produttività e collaborazione, meno assenteismo e costi sanitari.

La felicità sul lavoro uno sguardo ai dati

Il ruolo del welfare aziendale nella felicità organizzativa

Metodologia e campione: un'indagine nazionale

La felicità sul lavoro: uno sguardo ai dati

I risultati di quest’anno delineano un quadro chiaro del benessere dei lavoratori italiani. La felicità media si attesta a 3,09 su 5, con differenze di genere in calo rispetto agli anni precedenti. A livello generazionale emerge una “campana inversa”: i più felici sono Gen Z e Baby Boomers, mentre Gen X e Millennials mostrano i livelli più bassi, probabilmente a causa delle pressioni dell’età di mezzo tra responsabilità e stabilità economica. Il lavoro resta un fattore chiave nella percezione di felicità: autonomi e giovani, spesso legati a modelli più flessibili, dichiarano un maggiore benessere. Un dato sorprende: sempre più persone si sentono “più felici degli altri”, nonostante i social tendano a farci sentire in difetto. Un segnale positivo, che parla di maggiore consapevolezza e capacità di tenere a bada le pressioni esterne.

Le competenze soft e trasversali — come gestione dello stress, problem solving, comunicazione, autoconsapevolezza, equilibrio psicofisico e lavoro di squadra — restano fondamentali per stare bene, dentro e fuori dal lavoro. Non sono abilità a sé stanti, ma un insieme collegato che funziona solo se c’è una buona formazione. L’analisi delle emozioni collegate al lavoro rivela anche dei segnali di malessere diffuso: molti si sentono stressati e poco valorizzati. In particolare, il bisogno di riconoscimento emerge come il più sentito e meno soddisfatto.

Anche il rapporto con la tecnologia è complesso: da un lato c’è fiducia nell’AI per migliorare produttività ed efficienza, dall’altro emergono confusione e poca consapevolezza. Il rischio? Usare strumenti digitali senza considerare l’impatto umano.

Il ruolo del welfare aziendale nella felicità organizzativa

Uno dei dati più rilevanti dell’edizione 2025 riguarda il welfare aziendale, considerato da 6 lavoratori su 10 un elemento centrale per la felicità sul lavoro. Tra le soluzioni più apprezzate ci sono le piattaforme welfare e i buoni pasto (entrambi al 52%), seguiti da buoni acquisto (34%) e carburante (31%). I servizi più desiderati sono formazione (84,8%), attività fitness (79,5%), cultura (75,9%) e supporto psicologico (70,1%).

La ricerca fa emergere però anche un certo disincanto: il welfare aziendale rischia di essere caricato di aspettative troppo alte, soprattutto se paragonato alle risorse del welfare pubblico (3 miliardi contro 650 nel 2022). Curiosamente, chi lo considera più determinante per la felicità vive spesso in aree dove è poco diffuso — segno che, dove c’è, viene talvolta dato per scontato.

Secondo Mariacristina Bertolini, Vicepresidente e DG di Day, serve una nuova grammatica del welfare: non solo benefici materiali, ma risposte concrete ai bisogni delle persone — come supporto alla genitorialità, smart working e valorizzazione dell’unicità. Solo un welfare evoluto e strutturato, capace di accompagnare le persone lungo le fasi della vita, può contribuire davvero alla felicità in azienda.

Metodologia e Campione: un’indagine nazionale

L’Osservatorio BenEssere Felicità è il primo strumento italiano che misura la felicità tra i lavoratori. L’indagine annuale coinvolge un campione rappresentativo di 1.000 lavoratori, dipendenti e autonomi, distribuiti su tutto il territorio nazionale. Il campione è bilanciato per area geografica, genere, generazione, istruzione e reddito, per riflettere la forza lavoro italiana di circa 26-27 milioni di persone. I dati vengono raccolti tramite interviste web (CAWI) su vari dispositivi, affiancate da focus group qualitativi per approfondire emozioni e percezioni sul lavoro e la vita quotidiana. Questo approccio misto garantisce risultati affidabili, che mostrano una correlazione positiva tra felicità e fattori come performance, salute, creatività e collaborazione. L’Osservatorio è promosso dall’Associazione Ricerca Felicità, fondata da Sandro Formica, Elga Corricelli e Elisabetta Dallavalle.

I risultati dell’Osservatorio BenEssere Felicità 2025 evidenziano quanto lavoro, competenze trasversali, tecnologia e welfare aziendale influenzino la felicità e il benessere. Integrati in modo consapevole, questi fattori migliorano la vita lavorativa. Le aziende che investono nel benessere organizzativo ottengono dipendenti più soddisfatti e migliori performance.

Aprile 15, 2025

Welfare Aziendale

Buoni Up Day: una app unica per gestire tutte le soluzioni!

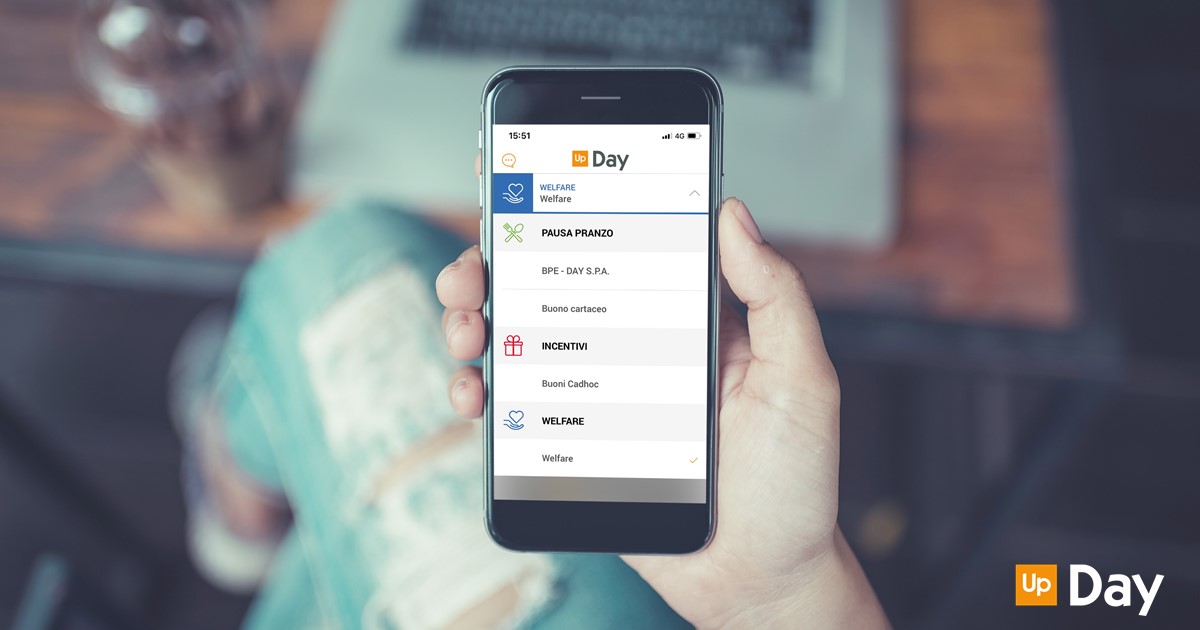

Con la app Buoni Up Day e il sito utilizzatori.day.it puoi utilizzare tutti i servizi Up Day con un unico strumento.

Cosa puoi fare? Puoi gestire tutti i tuoi prodotti - che siano Buoni Pasto, Buoni Cadhoc o Welfare -, visualizzare i locali dove spendere i buoni, tenere sotto controllo il tuo saldo e pagare direttamente dallo smartphone. Questo e molto altro!

Se sei già registrato alla piattaforma, non occorre una nuova registrazione per utilizzare la app, puoi accedere con le stesse credenziali. Se non sei ancora registrato, puoi farlo subito in pochi passaggi: basta scaricare la app dagli store o accedere al portale.

Scarica qui App Buoni Up Day per iOS

Scarica qui App Buoni Up Day per Android

Entra nella app o nel sito utilizzatori.day.it e scegli la soluzione che vuoi gestire:

Soluzione buono pasto

Soluzione buono acquisto cadhoc

Soluzione welfare

Vediamole una per una.

Soluzione Buono Pasto

Hai il buono pasto elettronico? Adesso puoi utilizzarlo sia con la app che con la card, a tua scelta!

Tramite la funzione GESTISCI PRODOTTO associa il prodotto Up Day che utilizzi, per un’esperienza di navigazione personalizzata.

In HOME avrai il saldo dei tuoi buoni e il totale a disposizione. Consultare e controllare i dati di utilizzo è semplicissimo, puoi anche passare velocemente da un prodotto all'altro selezionando nel menu a tendina quello che vuoi vedere.

I buoni pasto digitali sono spendibili direttamente dallo smartphone, sia nella rete di punti vendita fisici, sia online sugli e-commerce o piattaforme dei nostri partner. Non è necessario portare la card con te e ci sono tante possibilità di pagamento per assicurarti la spendibilità in ogni tipo di locale, anche il tuo preferito!

PAGA comodamente dal tuo smartphone in pochi click la tua pausa pranzo. Puoi scegliere di pagare con Codice o con QR Code.

Per pagare con Codice è sufficiente digitare il Codice generato dalla app dopo aver selezionato il numero buoni da utilizzare.

Per pagare con QR Code basta inquadrare il codice QR identificativo del locale.

La rete dei Partner Buono Pasto è sempre più ampia.

In MAPPA cerca i locali che accettano i tuoi buoni, vicino a te o in una località di tuo interesse. I filtri ti aiuteranno a scoprire le specialità gastronomiche, le modalità di pagamento e i servizi che i nostri partner offrono. Tutte le maggiori catene di supermercati accettano i buoni pasto Day (qualche esempio: Coop, Conad, Esselunga, Carrefour, Despar, Famila, Pam, Iper...), così come le grandi catene di ristorazione (come Roadhouse, Eataly, Mac Donald's, Burger King, Old Wild West, Autogrill etc.). Ma fra i nostri 150.000 partner ci sono anche moltissimi negozi e locali di prossimità.

Sei attento ad uno stile di vita sano e un’alimentazione corretta? Con il filtro PAUSA SANA il tuo pranzo è sempre in equilibrio! Per ogni locale visualizza recensioni, foto e info utili fornite da Google.

In MOVIMENTI tieni sempre tutto sotto controllo. Basta un click per monitorare i buoni pasto validi, i buoni utilizzati con il dettaglio dell’acquisto e i buoni in scadenza da spendere al più presto.

RICARICHE è la sezione dove è possibile monitorare le ricariche ricevute, lo stato della ricarica e, al tocco, il dettaglio di ciascuna ricarica: descrizione, data di scadenza, data di inizio validità, valore del buono, numero buoni assegnati e numero di buoni spesi/residui in tempo reale.

La sezione ONLINE invece permette di acquistare direttamente nei siti partner, con il buono pasto elettronico, tante soluzioni per la propria pausa pranzo. Qui troverai diverse piattaforme di e-commerce che consegnano a domicilio in tutta Italia piatti pronti, spesa o prodotti gastronomici di alta qualità.

Infine alla sezione PROMO ci sono le offerte, promozioni e interessanti iniziative proposte dai nostri Partner.

Soluzione Buono Acquisto Cadhoc

Hai dei buoni Cadhoc Cartacei?

Se la tua azienda ti ha regalato dei buoni Cadhoc cartacei, accedi alla sezione MAPPA per visualizzare i negozi vicino a te dove spendere subito il tuo buono, oppure acquista online le Gift Card dei tuoi brand preferiti.

Come? Accedi alla sezione CARICA BUONO e carica i tuoi buoni nella app con una semplice scansione del codice a barre presente sul buono o manualmente, inserendo numero di serie e il codice di attivazione.

In HOME avrai il saldo dei tuoi buoni ed il totale a disposizione.

Hai buoni Cadhoc digitali?

Il buono Cadhoc digitale è il buono che i dipendenti ricevono direttamente sul loro smartphone tramite la app o che l’azienda riceve in formato pdf e distribuisce attraverso i propri canali.

Per attivare Cadhoc digitale in app e iniziare lo shopping clicca sull’icona PROFILO in alto a destra e seleziona AGGIUNGI PRODOTTO. Inserisci il Codice Fiscale e il Codice di Attivazione che

hai ricevuto via e-mail e clicca su CONFERMA. Questa operazione ti verrà chiesta solo la prima volta.

In HOME visualizzi subito l’importo a tua disposizione. La particolarità di questa soluzione è che il credito del buono Cadhoc digitale è in wallet e si può usare a scalare senza degli importi predefiniti, calcolati al centesimo. Quindi si può anche distribuendo il credito in acquisti diversi, presso Partner diversi!

GIFT CARD è la sezione per acquistare con Cadhoc le Gift Card dei Partner da spendere sul punto vendita o on line: spesa, carburante, elettronica, moda e tanto altro. Qualche esempio? Puoi trasformare i tuoi buoni Cadhoc in Gift Card di Coin, Yoox, Zalando, Decathlon, Ikea, Footlocker, OVS, Primark, Tigotà, Tezenis, Douglas, Calzedonia, Kasanova, Swarowski, Rituals, Intimissimi, Upim, Sisley, H&M, Arcaplanet... Se ami viaggiare puoi scegliere ITA Airways o Flixbus... Se ami leggere Libraccio, Feltrinelli o ibs... eccetera, eccetera! Naviga l'elenco completo sul sito o sulla app.

Soluzione Welfare

Se la tua azienda ha attivato un piano di Welfare, troverai direttamente nella app il credito disponibile e tutti i partner e i servizi evidenziati, dove potrai utilizzarlo.

La navigazione intuitiva ti guida nell'utilizzo del credito, e il WELFARE COACH è sempre attivo per rispondere a ogni domanda. Puoi esplorare le sezioni dedicate alla famiglia, agli acquisti, al tempo libero, alla salute e benessere, alla mobilità, alla previdenza e alla sanità integrativa.

Non hai trovato quello che fa per te tra tutte le possibilità di scelta? Nessun problema, accettiamo suggerimenti. Proponi il tuo benefit preferito e Up Day provvederà a contattare il fornitore e ad acquistare il servizio o la prestazione che hai richiesto!

Ogni domanda ha la sua risposta

Qualcosa ancora non è chiaro sul funzionamento della app per gestire tutte le soluzioni Day?

Per assistenza 24 ore su 24 è possibile attivare l'Assistente Virtuale Up Day, una chat che risponde in tempo reale risolvendo le problematiche più comuni.

Oppure puoi contattare l’assistenza dedicata dal lunedì al venerdì dalle 8:30 alle 18:30. A seconda del prodotto Day per cui ti serve assistenza i numeri sono:

Buono pasto : 051 21 06 509

Cadhoc : 051 21 06 750

Welfare: 051 21 67 50

Marzo 30, 2025

Welfare Aziendale

Formazione e welfare aziendale: come funziona, chi ne ha diritto, vantaggi per tutti

Un programma di formazione ben costruito è un valore aggiunto sia per il dipendente, sia per l’azienda. Ecco perché la formazione dei dipendenti può essere considerata parte integrante del welfare aziendale.

Negli ultimi anni, complice anche l’accelerazione digitale e i cambiamenti nel mondo del lavoro, la formazione continua ha assunto un ruolo sempre più strategico all’interno dei piani di welfare aziendale.

Tra le misure che le aziende inseriscono sempre più di frequente nel proprio piano di welfare aziendale c’è la formazione dei dipendenti. Questo perché essa costituisce un’importante opportunità di crescita non solo per i lavoratori, ma anche per le stesse imprese. Scopri tutto quello che c’è da sapere sulla formazione come misura di welfare aziendale e sulle persone che hanno diritto ad usufruirne.

Perché la formazione è considerata “welfare aziendale”?

Chi sono i lavoratori che possono usufruirne?

Come possono beneficiarne i lavoratori?

Quali sono i benefici della formazione aziendale per le imprese?

Normativa in materia di formazione e welfare aziendale

Le proposte di corsi di formazione Day

Perché la formazione è considerata “welfare aziendale”?

Il welfare aziendale ha tra i suoi scopi principali la soddisfazione dei lavoratori, il miglioramento del clima interno e l’aumento del benessere generale.

Tra i benefit che più spesso vengono offerti ai dipendenti ci sono non solo i servizi di istruzione per i loro familiari, ma anche corsi di formazione destinati agli stessi lavoratori.

Che non sono solo i corsi di formazione obbligatoria che le imprese sono tenute a organizzare per adeguarsi alle normative. In questo caso si tratta anche di quei corsi definiti di formazione volontaria, talvolta regolamentati dai contratti nazionali di categoria (come il CCNL metalmeccanici), che permettono al lavoratore di accrescere il proprio know-how e intraprendere un percorso di crescita personale e professionale.

Insomma, uno strumento che può davvero risultare utile per un lavoratore perché può trasferire le competenze acquisite nel lavoro; e che, inoltre, gli offre un concreto accrescimento sia sotto il profilo culturale, sia nell’ambito personale, e incide favorevolmente sul clima interno e sulle performance dell’azienda. Oggi, accanto ai corsi in presenza, si affermano modalità più agili come l’apprendimento ibrido, il microlearning e le piattaforme di e-learning, che rendono la formazione più accessibile, personalizzata e integrabile nella routine lavorativa.

La formazione dei collaboratori rappresenta infatti un valore aggiunto non solo per loro stessi, ma anche per i datori di lavoro. Per questo essa può essere considerata in tutto e per tutto una misura di welfare aziendale, assoggettata agli stessi obblighi e agevolazioni delle altre misure di welfare previste dalla legge.

Chi sono i lavoratori che possono usufruirne?

Potenzialmente, tutti i lavoratori di un’impresa possono usufruire della formazione aziendale e godere dei benefici che comporta.

Secondo il comma 2 dell’articolo 51 del TUIR, le misure di welfare aziendale devono essere erogate alla totalità dei dipendenti o a categorie omogenee di lavoratori, come dirigenti o operai appartenenti ad un intero settore.

Perciò, quando un’impresa decide di offrire ai propri dipendenti un percorso di formazione aziendale, può scegliere come destinatari tutti i suoi collaboratori oppure una categoria di lavoratori.

Nel secondo caso, i criteri di selezione delle categorie di lavoratori possono essere diversi, a seconda delle esigenze dell’azienda e dei collaboratori destinatari della formazione aziendale. Tali criteri possono comprendere:

dipendenti che hanno in comune la stessa sede di lavoro o lo stesso ufficio;

lavoratori con lo stesso livello salariale;

lavoratori con lo stesso livello contrattuale;

dipendenti che hanno uguali esigenze personali, sociali e organizzative.

Con l’aumento delle modalità di lavoro ibride e la nascita di nuove figure professionali, le aziende sono chiamate a ripensare la propria offerta formativa, ampliando l’accesso anche a profili trasversali e lavoratori in smart working.

Come possono beneficiarne i lavoratori?

I benefici per i lavoratori destinatari della formazione aziendale sono numerosi e vanno dall’accrescimento delle competenze all’aumento della felicità e del benessere personale.

In particolare, la partecipazione a un corso di formazione può aiutare le persone a migliorare le proprie hard skills, cioè quelle competenze tecniche connesse alla propria occupazione e al business della propria azienda; o le soft skills, cioè quelle competenze che non sono strettamente legate al business aziendale ma fanno parte del bagaglio di conoscenze del soggetto.

Sempre più spesso la formazione viene progettata con obiettivi di reskilling (riqualificazione per nuovi ruoli) o upskilling (potenziamento delle competenze esistenti), fondamentali per affrontare la transizione digitale e la crescente automazione dei processi.

Acquisire nuove competenze e mantenersi aggiornati in merito alle novità del proprio settore, inoltre, rende i lavoratori più felici e motivati, migliora la loro capacità di problem solving e di comunicazione.

A beneficiare della formazione aziendale non sono solo i singoli lavoratori, ma anche coloro che fanno parte di un team. Grazie alle conoscenze acquisite, le persone che lavorano in squadra riescono a migliorare la comunicazione tra di loro, a gestire le proprie priorità, a smussare i conflitti e gestire i cambiamenti.

Quali sono i benefici della formazione aziendale per le imprese?

La formazione aziendale non comporta importanti benefici solo per i lavoratori a cui è destinata, ma anche per le aziende che la erogano.

Tra i principali vantaggi dell’offrire di un’attività formativa ai dipendenti ci sono:

raggiungimento degli obiettivi di crescita;

incremento della competitività. La formazione consente ai dipendenti, e di conseguenza all’azienda, di tenersi al passo con le ultime novità di settore e rimanere sempre competitiva;

innovazione;

miglioramento della scolarizzazione delle fasce di dipendenti che hanno maggiori rischi occupazionali;

aumento della produttività. Il miglioramento delle competenze dei lavoratori e delle loro performance contribuisce ad aumentare la produttività dell’azienda;

aumento dell’engagement e fidelizzazione dei dipendenti. Il fatto che un’impresa investa nella formazione dei propri collaboratori dimostra che considera le proprie risorse umane fondamentali per la sua crescita, le fa sentire più coinvolte e aumenta la loro fedeltà e il loro coinvolgimento nelle sue sorti;

diminuzione del turnover. I dipendenti che partecipano a dei corsi di formazione aziendale si sentono parte di un ambiente di lavoro più stimolante e non si sentono immobili e con poche prospettive. Ciò fa sì che evitino di abbandonare il proprio posto di lavoro per un impiego che ritengono più stimolante.

In un contesto in cui attrarre e trattenere talenti è una delle principali sfide HR, la formazione rappresenta anche un asset strategico per promuovere un employer branding solido e una cultura aziendale orientata alla sostenibilità e all’innovazione.

La formazione come benefit

La formazione del lavoratore può rappresentare un valore aggiunto per l’azienda anche quando questa avviene all’esterno e non è direttamente organizzata dalla stessa.

Per agevolare la scolarizzazione e il rafforzamento delle competenze dei dipendenti che scelgono di intraprendere un percorso di studio, le aziende possono mettere a loro disposizione dei voucher welfare, che possano spendere per l’acquisto di libri o per il pagamento di tasse e costi d’iscrizione.

In alcuni casi è proprio il CCNL di riferimento a stabilire che, nel caso in cui l’azienda non organizzi corsi che promuovano la crescita lavorativa e personale del dipendente, essa sia tenuta ad erogargli una somma in denaro che gli consenta di iscriversi a dei corsi sia di formazione professionale, sia relativi ad altre tematiche, organizzati da soggetti esterni. Tale somma può essere convertita, appunto, in voucher welfare, che nella normativa ordinaria sono esenti da tassazione fino al valore di 258,23 euro, salvo eventuali innalzamenti temporanei previsti dalla legge finanziaria o da specifici decreti.

In ottica di flessibilità, molte aziende oggi utilizzano i flexible benefit per finanziare percorsi formativi personalizzati scelti direttamente dai dipendenti: corsi online, master, certificazioni digitali (come coding, project management o lingue), anche su piattaforme internazionali.

Normativa in materia di formazione e welfare aziendale

La normativa in materia di formazione e welfare aziendale è costituita dal TUIR, il Testo Unico sulle Imposte sui Redditi: tale decreto, nell’esplicitare quali siano le somme e i servizi che costituiscono il reddito da lavoro dipendente, elenca anche in maniera esaustiva quali siano i beni e i servizi di welfare aziendale, in quanto sono proprio tali beni e servizi ad usufruire di una tassazione agevolata e ad essere quindi esclusi dalla formazione del reddito.

Normalmente, l’articolo di riferimento per stabilire quali siano le misure di welfare aziendale è l’articolo 51, intitolato “Determinazione del reddito da lavoro dipendente”, che al comma 2 esplicita quali siano le misure di welfare aziendale che non concorrono a formare il reddito da lavoro dipendente.

Scorrendo la lista, che comprende assicurazioni sanitarie, previdenza complementare, assistenza agli anziani e ai parenti non autosufficienti, spese per i mezzi di trasporto e servizi legati all’istruzione dei familiari, come rimborso di rette scolastiche e acquisto di libri, non si trova traccia della formazione dei dipendenti. Ciò potrebbe far pensare che, non essendo compresa in questo articolo, essa sia quindi esclusa dalle misure di welfare che beneficiano di agevolazioni fiscali.

In realtà, pur non essendo esplicitata nelle misure di welfare escluse dalla formazione del reddito previste dal secondo comma dell’articolo 51, la formazione dei dipendenti vi rientra a pieno titolo.

Sempre il comma 2, alla lettera f, stabilisce infatti che non concorre a formare il reddito l’uso di opere e servizi riconosciuti dal datore di lavoro volontariamente o in conformità a disposizioni di contratto o di accordo o di regolamento aziendale, purché offerti alla generalità dei dipendenti o a categorie di dipendenti e ai familiari, per le finalità di cui al comma 1 dell'articolo 100.

Il comma 1 dell’articolo 100 stabilisce quali siano le somme deducibili dalle tasse per le aziende e specifica che tra di esse rientrano le spese relative ad opere o servizi utilizzabili dalla generalità dei dipendenti o categorie di dipendenti volontariamente sostenute per specifiche finalità di educazione, istruzione, ricreazione, assistenza sociale e sanitaria o culto.

Quindi, leggendo gli articoli del TUIR relativi alla formazione del reddito da lavoro dipendente e alla deducibilità delle spese sostenute dall’impresa, si può affermare che, secondo la normativa, la formazione offerta volontariamente ai dipendenti sia una misura di welfare aziendale, soggetta ad agevolazioni fiscali sia per il dipendente, sia per il datore di lavoro.

L’Agenzia delle Entrate, anche attraverso diverse risposte a interpelli, ha ribadito che la formazione rientra tra le misure agevolabili di welfare aziendale, purché destinata a tutta la popolazione aziendale o a categorie omogenee e non sia correlata direttamente alla prestazione lavorativa.

Le proposte di corsi di formazione Day

Day mette a disposizione delle aziende sue clienti e dei loro dipendenti una piattaforma per il welfare aziendale che comprende decine di servizi, che vanno dai voucher welfare allo shopping e comprendono anche dei servizi di formazione.

In particolare, grazie alla partnership con HRD, la società fondata da Roberto Re, fanno parte dei servizi di welfare offerti dalla piattaforma Day i seminari che si occupano di crescita personale, in particolare quelli incentrati sulla gestione delle emozioni, sulla leadership, sull’orientamento ai risultati.