Tanti servizi su misura adatti a tutti gli stili di vita dei dipendenti. Salute, famiglia, previdenza , trasporto, tempo libero e acquisti.

Welfare Aziendale

Servizi che danno colore al lavoro dei dipendenti e alla vita privata

Welfare Aziendale

Agosto 05, 2021

Welfare Aziendale

Orario di lavoro flessibile: cos’è e quali sono i benefici di questa modalità?

Una misura di welfare aziendale sempre più diffusa, molto apprezzata da lavoratori e aziende. Scopriamo le ragioni del suo successo.

Uno dei benefit più richiesti dai lavoratori è la possibilità di usufruire di una maggiore flessibilità di orario. Possibilità che sempre più aziende decidono di concedere ai propri dipendenti perché vantaggiosa tanto per l’azienda quanto per i collaboratori. Ma quando è possibile concedere a un lavoratore un orario di lavoro flessibile, e secondo quali modalità? Te lo spieghiamo in questo articolo.

Orario di lavoro: cosa dice la legge?

Orario flessibile, orario rigido o orario multiperiodale: quali sono le differenze?

Cosa vuol dire flessibilità oraria?

Come funziona nella pratica

Quali sono i benefici dell’orario flessibile

Piani di welfare: la soluzione per gestire il welfare aziendale

Orario di lavoro: cosa dice la legge?

La legge n°196 del 24 giungo 1997 stabilisce che il normale orario di lavoro debba essere di 40 ore settimanali. Nell’articolo 13 è poi indicata la possibilità di stabilire anche limiti inferiori o superiori (basta non superare le 48 ore settimanali), purché ciò avvenga attraverso la contrattazione collettiva nazionale di riferimento per ciascun settore.

Per quanto riguarda l’orario di lavoro giornaliero, invece, non ci sono limiti ben definiti, anche se è stato stabilito che ogni lavoratore abbia diritto ad almeno 11 ore di riposo consecutivo.

Orario flessibile, orario rigido o orario multiperiodale: quali sono le differenze?

A decidere l’orario giornaliero dei propri collaboratori è sempre il datore di lavoro. In base alle esigenze organizzative dei vari settori di un’azienda si può decidere di adottare un orario:

rigido. Solitamente viene adottato in tutti quei casi in cui, per rispettare le esigenze produttive, il lavoro debba necessariamente iniziare e terminare a un determinato orario. È il caso, ad esempio, di chi lavora come addetto alla catena di montaggio, o come autista dei mezzi pubblici;

flessibile. In tutti gli altri casi, spesso si dà la possibilità ai lavoratori di iniziare e terminare la giornata lavorativa entro una precisa fascia oraria (ad esempio iniziare a lavorare dalle 07:30 alle 8:30 e uscire dal lavoro dalle 17:00 alle 18:00;

multiperiodale. Questa modalità di lavoro viene adottata dalle aziende che, in alcuni periodi dell’anno, devono far fronte ad una maggiore richiesta e hanno quindi necessità che i suoi collaboratori lavorino qualche ora in più (si pensi ai supermercati nei periodi di festività, o alle attività che producono prodotti gastronomici tipici di questi periodi). Queste ore, che non vengono considerate come lavoro straordinario ma normale e, quindi, devono essere recuperate in seguito, non possono comunque arrivare a superare il limite fissato dalla legge di 40 ore settimanali o i limiti fissati dal CCNL di riferimento.

Cosa vuol dire flessibilità oraria?

Quando si parla di flessibilità oraria o di orario di lavoro flessibile, quindi, si intende la possibilità di modificare il monte delle ore lavorative. Modifica che può riguardare l’orario di lavoro giornaliero, settimanale o mensile.

Le modifiche al normale orario di lavoro sono concesse dalla legge e possono essere decise dall’azienda per far fronte alle proprie esigenze organizzative o alle necessità dei collaboratori.

Come indicato anche nel sito del Dipartimento delle Politiche per la Famiglia, la flessibilità di orario può essere concessa secondo diverse modalità, purché vengano rispettati i vincoli imposti dal contratto collettivo di riferimento e dalla contrattazione aziendale. Queste modalità prendono nomi diversi, a seconda di come viene gestita tale flessibilità:

flessibilità in entrata e in uscita. Si parla di flessibilità in entrata e in uscita quando ai lavoratori viene concessa la possibilità di entrare e di uscire dal lavoro entro una precisa fascia oraria;

orario concentrato. È un orario di lavoro flessibile che permette di ridurre o saltare la pausa pranzo per poter terminare prima la giornata lavorativa;

compresenza. Questa tipologia di orario stabilisce che in una o più fasce orarie i lavoratori debbano essere necessariamente presenti in azienda ma, al di fuori di esse, hanno la possibilità di scegliere il proprio orario di entrata e di uscita (sempre rispettando il monte ore giornaliero previsto dal contratto);

lavoro ad isole. Prevede che un gruppo di lavoratori si organizzi per garantire il regolare svolgimento dell’attività aziendale e, nello stesso tempo, consentire a ciascuno dei componenti del gruppo di adattare l’orario di lavoro alle proprie esigenze.

Queste modalità di orario flessibile possono anche essere affiancate o completamente sostituite dallo smart working, che può essere concesso ai lavoratori per uno o più giorni a settimana.

Come funziona nella pratica

La decisione di concedere una maggiore flessibilità oraria, per necessità organizzative dell’azienda o per esaudire una richiesta dei lavoratori, per essere messa in pratica deve seguire diversi passaggi:

indagine delle esigenze e preferenze dei lavoratori per quanto riguarda l’orario di lavoro;

valutazione dei vincoli organizzativi e produttivi di tutti i settori dell’impresa, per verificare con quali modalità sia possibile concedere una maggiore flessibilità oraria;

scelta della tipologia di orario flessibile più adatta a coniugare le esigenze produttive e organizzative con le necessità dei collaboratori, basandosi sui dati raccolti in fase di analisi;

stipula di un accordo con i rappresentanti dei lavoratori e comunicazione dei nuovi orari a tutti i dipendenti;

introduzione della flessibilità oraria, che può avvenire anche in maniera graduale, per testarne l’efficacia;

monitoraggio delle nuove misure introdotte, per verificarne l’efficacia;

eventuale rimodulazione degli orari di lavoro.

Esempi di flessibilità oraria

Ecco alcuni esempi di flessibilità oraria concessa solo ad alcune categorie di lavoratori o alla totalità dei dipendenti.

Esempio 1

Un’impresa decide che i dipendenti di tutti gli uffici rispettino una fascia di compresenza obbligatoria che va dalle 9 alle 12 al mattino e dalle 16 alle 18 al pomeriggio. Al di fuori di questa fascia, i lavoratori hanno la possibilità di iniziare a lavorare dalle 7:45 alle 8:45 nei giorni dal lunedì al venerdì e dalle 14:45 alle 15:45 nelle giornate in cui sia previsto il rientro pomeridiano.

Esempio 2

L’azienda concede delle modalità di flessibilità oraria diversificate a seconda dei reparti, purché venga rispettato il numero di ore giornaliere indicate nel contratto di lavoro.

Reparto produttivo:

ingresso dalle 7:30 alle 9:30

pausa pranzo. Da 30 minuti a 1 ora nell’orario compreso tra le 12:30 e le 14:30

uscita dalle 16:30 alle 18:00

Reparto amministrativo:

ingresso dalle 7:45 alle 8:45

pausa pranzo. Da 30 minuti a 2 ore nella fascia compresa tra le 12:00 e le 14:30

Quali sono i benefici dell’orario flessibile

L’orario flessibile è considerato a tutti gli effetti come una misura di welfare aziendale, ed è adottato da un numero sempre più grande di aziende. Questo perché il concetto di “presenza fisica sul lavoro=maggiore produttività” sta venendo gradualmente superato da politiche aziendali che guardano al raggiungimento degli obiettivi fissati come metro per giudicare l’efficienza dei lavoratori.

È stato infatti dimostrato che concedere ai lavoratori una certa flessibilità oraria, o la possibilità di lavorare da remoto, stabilendo degli obiettivi ben definiti per valutarne il rendimento, comporta diversi vantaggi tanto per l’azienda quanto per i lavoratori.

Tra i benefici più rilevanti per l’azienda ci sono:

maggiore responsabilizzazione e fidelizzazione dei lavoratori;

riduzione del turnover e dei fenomeni di assenteismo;

migliora il clima aziendale e la capacità di lavorare in team;

favorisce l’aumento della produttività;

migliora l’immagine dell’azienda.

Grazie ad un orario flessibile i lavoratori:

possiedono una maggiore autonomia nella gestione del lavoro;

possono dedicare più tempo alla vita privata e migliorare il work-life balance;

godono di un maggiore benessere dovuto al calo dello stress e, di conseguenza, riescono a dare il meglio di sé.

Piani di welfare: la soluzione per gestire il welfare aziendale

La flessibilità oraria, solitamente, non è l’unica misura di welfare adottata da un’azienda per migliorare la cultura e il clima aziendale. Di solito, essa si affianca ad altri strumenti quali lo smart working e i vari benefit come i buoni pasto, l’auto aziendale o la previdenza complementare.

Perché queste misure risultino davvero efficaci e offrano riscontri positivi all’azienda e ai lavoratori occorre che siano inserite all’interno di un piano di welfare ben strutturato.

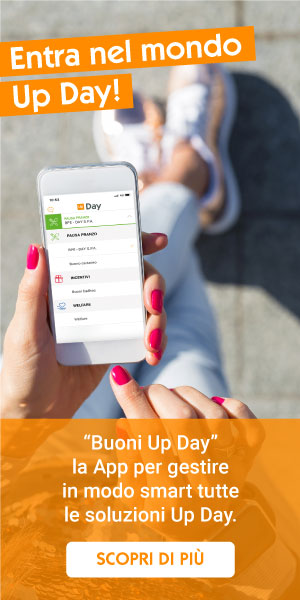

Non sempre, però, il reparto risorse umane dell’azienda dispone del tempo o dei mezzi necessari a garantire il corretto funzionamento di un piano di welfare. Per questo, molte aziende decidono di affidare la creazione e la gestione del piano a un provider di servizi come Up Day.

Day Welfare è la piattaforma di welfare aziendale pensata per affiancare le aziende e i loro HR manager nella gestione dei loro piani di welfare: grazie ad essa è possibile scegliere le misure da inserire nel piano, effettuare le comunicazioni ai lavoratori e visualizzare dati e statistiche sull’andamento dei piani attivi.

Aprile 15, 2021

Welfare Aziendale

Smart working, telelavoro e lavoro agile: quali sono le differenze?

Sono tutte modalità di lavoro che non prevedono la presenza del lavoratore in azienda. Ma ci sono differenze tra smart working, telelavoro e lavoro agile? E, se sì, quali sono?

Il diffondersi delle nuove tecnologie e le nuove esigenze della società in cui viviamo hanno portato alla nascita di nuove modalità di lavoro.

Smart working. Telelavoro. Lavoro agile. Lavoro da remoto. Home working.

Sono tutti termini che vengono utilizzati per indicare il lavoro a distanza, senza fare troppo caso alle differenze tra l’uno e l’altro, quasi come fossero sinonimi.

Le differenze, però, ci sono eccome!

Non solo dal punto di vista linguistico, ma anche, e soprattutto, sotto l’aspetto contrattuale e pratico. Sebbene tutte si basino sul presupposto di un rapporto subordinato, infatti, nella pratica presentano modalità di attuazione molto diverse tra di loro.

Per capire quali siano i diritti e i doveri di chi lavora a distanza è importante capire quale sia la differenza tra le varie modalità di lavoro da remoto. In questo articolo ti spieghiamo cosa c’è di diverso tra smart working, lavoro agile e telelavoro.

Smart working: ecco cos'è

Significato di lavoro agile

Cos'è il telelavoro?

Significato di lavoro da remoto

Differenza tra smart working e telelavoro

Differenza tra smart working e home working

Lavorare da casa: in quale modalità?

Smart working: ecco cos’è

Quella dello smart working è una modalità di lavoro che negli ultimi anni sta diventando sempre più diffusa. Molto apprezzato dai lavoratori, un po’ meno da alcune aziende legate ancora al concetto di presenza in ufficio = produttività, lo smart working prevede di concedere più autonomia al lavoratore.

Nelle aziende che adottano questo modo flessibile di lavorare, il luogo in cui i collaboratori di un’azienda svolgono i propri compiti non è più una postazione fissa in ufficio, o, almeno, non solo, ma la propria abitazione, un’altra sede dell’azienda, una biblioteca, uno spazio in coworking.

Gli orari non sono più quelli standard dell’ufficio, il classico “dalle nove alle cinque”. È il lavoratore che gestisce le sue ore di lavoro in autonomia. La cosa importante è che svolga la propria attività lavorativa in modo da raggiungere gli obiettivi concordati con l’azienda.

Per le sue caratteristiche, lo smart working è considerato una vera e propria misura di welfare aziendale, ed è spesso in cima alla lista delle richieste dei dipendenti delle aziende che svolgono dei sondaggi per determinare quali benefit inserire nel piano di welfare.

Significato di lavoro agile

Se dovessimo trovare un termine in italiano che meglio si adatti alla definizione di smart working (letteralmente “lavoro intelligente”), questo sarebbe proprio lavoro agile.

Quando si parla di lavoro agile, quindi, si parla di smart working.

In Italia lo smart working, o lavoro agile, è un modo di lavorare relativamente nuovo, tanto che la normativa che lo disciplina è stata emanata solo nel 2017.

La legge n° 81 del 22 maggio 2017, al Capitolo II, individua le linee guida generali per lo svolgimento del lavoro agile:

l’attività lavorativa viene svolta in parte all’interno della sede aziendale, in parte al difuori di essa, senza che il lavoratore abbia una postazione fissa;

la durata massima dell’attività lavorativa non può superare i limiti di orario giornalieri e settimanali;

il datore di lavoro ha la responsabilità della sicurezza e del buon funzionamento degli strumenti che il dipendente utilizza per svolgere le proprie funzioni;

il lavoratore può ricevere gli incentivi di carattere fiscale e contributivo legati agli incrementi di produttività, il premio di produttività, insomma, anche quando svolga il proprio lavoro in modalità agile.

La normativa poi, rimanda all’accordo individuale tra datore di lavoro e dipendente la determinazione delle condizioni specifiche (compresi i tempi di riposo per garantire la disconnessione) e degli obiettivi da raggiungere.

Cos’è il telelavoro?

Il telelavoro è una modalità di lavoro che è nata e si è sviluppata attorno agli anni ’70, soprattutto grazie allo sviluppo e alla diffusione delle nuove tecnologie informatiche.

Il telelavoro viene svolto da remoto, solitamente da casa o in un luogo fisico decentrato rispetto alla sede dell’azienda.

Il lavoratore, solitamente, ha una postazione fissa e deve attenersi scrupolosamente alle regole e agli orari di lavoro concordati con l’azienda.

Significato di lavoro da remoto

Il lavoro da remoto, conosciuto anche come home working, è una modalità di lavoro che può essere definita ibrida, in quanto prevede che il lavoratore svolga la propria attività da casa, talvolta con gli strumenti informatici a sua disposizione, impiegando le modalità e gli orari dell’ufficio. Spesso e volentieri l’home working non viene inquadrato con un contratto ben definito.

È la forma di lavoro che è stata più utilizzata dalle aziende durante l’emergenza dovuta alla pandemia da Coronavirus, ma è anche quella che genera più confusione.

Questa confusione finisce per aumentare la diffidenza delle imprese verso il lavoro da remoto e per creare situazioni di disagio tra i lavoratori che, spesso, non riescono a dividere la vita privata da quella lavorativa, finendo per ottenere più svantaggi che vantaggi.

Differenza tra smart working e telelavoro

Smart working e telelavoro quindi non sono la stessa cosa. Si tratta di modalità di lavoro subordinato che, seppur simili, presentano sostanziali differenze.

In particolare, telelavoro e smart working, si differenziano per:

sede di lavoro.

Con il telelavoro il dipendente può svolgere la propria attività solo in una postazione fissa organizzata secondo i dettami del datore di lavoro e da esso approvata. Con lo smart working, invece, l’attività lavorativa può essere svolta sempre in luoghi diversi, purché il lavoratore abbia con sé gli strumenti necessari;

orario di lavoro.

Con il telelavoro i lavoratori seguono lo stesso orario dell’ufficio. Con lo smart working, invece, possono scegliere autonomamente quante ore lavorare al giorno;

organizzazione del lavoro.

Nel telelavoro l’organizzazione del lavoro non cambia, è la stessa dell’ufficio e, per questo, ha maggiori vincoli. Nello smart working, invece, è il lavoratore a gestire in autonomia la propria attività. L’importante è che raggiunga gli obiettivi prefissati.

Insomma, possiamo dire che lo smart working sia la versione modernizzata e aggiornata del telelavoro. Il lavoro agile viene infatti considerato un vero e proprio strumento per migliorare il welfare aziendale e aiutare i lavoratori a conciliare meglio vita lavorativa e vita privata.

Differenza tra smart working e home working

La differenza tra smart working e home working sta tutta nelle modalità in cui viene eseguito il lavoro. Mentre l’attività di smart working e anche quella di telelavoro sono ben regolamentate attraverso un contratto, quella di home working non è ben definita. Ci si limita a trasferire a casa del lavoratore la stessa attività svolta in azienda.

Abbiamo realizzato questa tabella per rendere più facile il confronto tra le varie forme di lavoro da remoto.

Smart working o lavoro agile

Telelavoro

Home working

Sede di lavoro

In parte in ufficio, in parte a casa o in altro luogo

A casa o in una sede distaccata di lavoro

A casa

Postazione

La prestazione lavorativa può avvenire in qualsiasi luogo

Il lavoratore ha una postazione fissa, approvata dall’azienda

Il lavoratore lavora in qualsiasi punto della casa

Orario

Il lavoratore sceglie autonomamente l’orario di lavoro

Il lavoratore deve seguire lo stesso orario dell’ufficio

L’orario di lavoro non è regolamentato ma, generalmente, è lo stesso dell’ufficio

Attività

Il lavoratore gestisce autonomamente la propria attività per raggiungere gli obiettivi prefissati

Il lavoratore non può gestire autonomamente l’attività, ma eseguire gli incarichi che gli vengono assegnati, come se fosse in ufficio

Il lavoratore deve eseguire gli stessi incarichi che svolgerebbe in ufficio

Rapporto di lavoro

Subordinato

Subordinato

Subordinato

Lavorare da casa: in quale modalità?

Capire qual è la differenza tra le varie modalità di lavoro a distanza è importante tanto per le imprese quanto per i lavoratori. Solo così, infatti, si possono fare scelte utili e vantaggiose per entrambe le parti.

Anche se durante la pandemia molte aziende hanno ripiegato sull’home working per far fronte all’emergenza, le due modalità di lavoro da remoto più utilizzate rimangono il telelavoro e lo smart working.

Quest’ultimo, in particolare, sembra rappresentare il futuro del lavoro a distanza. Questo perché si tratta di un benefit che offre ai lavoratori quella flessibilità necessaria per conciliare la vita lavorativa e quella privata e garantisce alle aziende livelli di produttività elevati.

Certo, perché lo smart working rappresenti un vero e proprio valore aggiunto per un’impresa, questa deve cambiare il proprio modo di lavorare, ragionando per obiettivi e non più per numero di ore lavorate. Per raggiungere questo traguardo è fondamentale offrire una formazione specifica a tutti i soggetti coinvolti e creare solidi rapporti di fiducia tra l’azienda e i collaboratori.

Aprile 08, 2021

Welfare Aziendale

Asilo nido aziendale, la misura welfare per conciliare lavoro e famiglia

Un sostegno per i lavoratori e le lavoratrici con figli piccoli, un’opportunità per migliorare la reputazione dell’azienda. Ecco cos’è e come funziona l’asilo nido aziendale.

Per i genitori che lavorano può risultare difficile conciliare la vita familiare con quella lavorativa, specialmente quando i figli sono molto piccoli. Il rientro al lavoro dopo la nascita di un figlio, infatti, può risultare complicato per diversi motivi.

Una delle ragioni che spingono a ritardare il momento di tornare a svolgere la propria attività lavorativa, specialmente per le donne, è rappresentata dalla difficoltà di trovare un sostegno per l’accudimento del bambino. Anche perché i costi per babysitter e asilo nido rappresentano una voce di spesa consistente, che incide in modo significativo sul bilancio familiare.

Sono sempre di più le aziende che decidono di sostenere i collaboratori con figli piccoli offrendo loro dei benefit specifici. Uno di essi è l’asilo nido aziendale.

Ma cos’è di preciso, il nido aziendale? Cos’ha di diverso da un asilo nido pubblico o privato? Quali sono i vantaggi nell’aprirlo? Ecco le risposte a tutte le domande su questo benefit apprezzato dai lavoratori ma ancora poco diffuso.

Cos’è l’asilo nido aziendale?

Come funziona un asilo nido aziendale?

Perché le aziende dovrebbero avere l’asilo nido?

Nidi aziendali: ci sono degli svantaggi?

Prima di aprire un asilo nido aziendale…

Le alternative all’asilo nido aziendale

Cos'è l'asilo nido aziendale?

L’asilo nido aziendale è un benefit fornito dalle aziende ai propri dipendenti che hanno figli neonati.

Si tratta di una struttura che si trova all’interno della sede aziendale, o nelle vicinanze della stessa, di cui possono usufruire i figli dei dipendenti dell’azienda che abbiano un’età compresa tra 3 e 36 mesi. È in tutto e per tutto uguale a un asilo nido pubblico o privato.

Le motivazioni che spingono un’impresa a offrire questo tipo di servizio ai propri collaboratori sono da ricercare nella maggiore attenzione che le aziende riservano al benessere dei dipendenti.

Negli ultimi decenni abbiamo assistito a una contrazione progressiva e inesorabile del welfare pubblico, con una disponibilità sempre più ridotta dei servizi essenziali che non basta per far fronte alla domanda crescente. È a questo punto che entra in gioco il welfare aziendale: grazie ai servizi di welfare messi a disposizione dalle aziende, i lavoratori possono conciliare più facilmente la vita lavorativa e quella privata.

Tra questi servizi, oltre a benefit quali buoni pasto, mensa aziendale, previdenza complementare ci sono anche quelli dedicati al sostegno della maternità e della famiglia, come gli asili nido, che in tutto il territorio nazionale sono pochi e costosi e spesso inaccessibili.

Come funziona un asilo nido aziendale

Un asilo nido aziendale funziona proprio come un normale asilo nido. L’unica differenza è che si tratta di un servizio fornito dall’azienda per cui si lavora.

Secondo la normativa, una struttura di questo tipo deve garantire alle famiglie 42 settimane di apertura all’anno per 5 giorni a settimana e un orario che va da un minimo di 6 fino a un massimo di 11 ore al giorno.

Solitamente, gli orari di un asilo nido aziendale sono più flessibili, per andare incontro alle esigenze dei lavoratori e le rette sono nettamente più basse rispetto a quelle delle strutture pubbliche e private.

Per quanto riguarda la gestione, gli asili nido aziendali si dividono in tre categorie:

asili nido a gestione diretta;

asili nido a gestione indiretta;

asilo nido interaziendali.

Le strutture a gestione diretta si trovano all’interno della sede dell’azienda e sono gestite da personale assunto dall’impresa e che fa capo ad essa.

I nidi a gestione indiretta si trovano anch’essi all’interno della sede dell’azienda ma sono gestiti da società esterne specializzate in questo campo.

Gli asili interaziendali sono strutture che possono essere situate anche in un luogo diverso dalla sede aziendale poiché, come suggerisce il nome stesso, accolgono i figli dei collaboratori di più aziende.

Perché le aziende dovrebbero avere l'asilo nido?

L’apertura di un asilo nido aziendale comporta numerosi vantaggi non solo per i genitori che usufruiscono del servizio e per i bambini che lo frequentano, ma anche per l’azienda stessa.

I vantaggi per i genitori e i bambini

I genitori lavoratori che hanno la possibilità di iscrivere i propri figli all’asilo nido aziendale hanno i seguenti vantaggi:

possono gestire al meglio il tempo dedicato al lavoro, grazie agli orari più flessibili dell’asilo;

risparmiano sulle spese destinate all’accudimento dei figli, perché le rette dei nidi aziendali sono generalmente più basse rispetto a quelle delle strutture pubbliche e private (il risparmio può arrivare anche a 300/400 euro al mese);

si sentono più tranquilli, sapendo che i bambini sono ben accuditi in una struttura con personale qualificato, sono vicini a loro e traggono vantaggio dal frequentare la scuola.

Per i bambini, infatti, frequentare un asilo nido ha innegabili benefici. Grazie ad esso possono:

imparare a socializzare fin da piccolissimi;

imparare a condividere i giochi e gli spazi;

apprendere la capacità di adattarsi ad ambienti e situazioni nuovi;

acquisire sicurezza in sé stessi;

acquisire maggiore autonomia;

sviluppare al meglio la creatività e le proprie capacità cognitive.

I vantaggi per le aziende

Offrire dei servizi di welfare ai propri dipendenti è sempre vantaggioso per le aziende. In particolare, mettere a disposizione dei propri dipendenti dei servizi a sostegno della vita familiare, permette di:

migliorare la reputazione dell’azienda, che apparirà attenta ai bisogni dei lavoratori e pronta a sostenere il lavoro femminile;

attrarre i talenti del settore, che riconoscono il valore di un’azienda attenta ai bisogni dei collaboratori;

ridurre l’assenteismo causato dalla difficoltà, per i dipendenti, di conciliare famiglia e lavoro o dal prolungamento dei congedi di maternità;

aumentare la produttività.

Nidi aziendali: ci sono degli svantaggi?

L’asilo nido aziendale, pur essendo un servizio molto apprezzato dai lavoratori, ha qualche svantaggio. Per questo a volte le aziende abbandonano il progetto o ripiegano su altre soluzioni.

Non si parla solo di costi di gestione, che talvolta risultano alti, o della scarsità di finanziamenti pubblici.

Per alcune famiglie anche la retta agevolata di un nido aziendale rappresenta comunque un costo difficile da sostenere. Anche la distanza tra la propria abitazione e la sede dell’azienda pesa sulla decisione di usufruirne, specie se una parte del lavoro viene svolta in smart working. Così come gli orari che, pur essendo flessibili, a volte non combaciano con le esigenze dei genitori.

Tutti questi fattori possono incidere negativamente sul servizio che, se riscuote scarso successo, viene abbandonato.

Prima di aprire un asilo nido aziendale…

Come ogni altro servizio di welfare aziendale, anche l’asilo nido non può essere avviato senza che il datore di lavoro abbia analizzato attentamente le caratteristiche e i bisogni dei propri dipendenti.

Prima di avviare il progetto si deve:

conoscere il numero di dipendenti che hanno figli in età prescolare;

sapere quanti di loro sono pendolari e abitano lontano dalla sede aziendale;

tenere conto delle ore svolte dai lavoratori in smart working;

effettuare un sondaggio per capire a chi servirebbe davvero questo servizio.

Una volta ottenuti questi dati, si può decidere se aprire o meno un asilo aziendale e con quale formula.

Sempre più aziende scelgono la formula dell’asilo interaziendale, o danno la possibilità di usufruire del servizio anche ai bambini residenti nel territorio comunale, per ammortizzare i costi e migliorare la propria reputazione sul territorio.

Le alternative all’asilo nido aziendale

Può accadere che, dopo aver analizzato la situazione della propria azienda, il datore di lavoro si renda conto che il nido aziendale non possa rispondere in modo adeguato ai bisogni dei propri dipendenti. In questo caso può ripiegare su altri servizi di welfare che abbiano lo scopo di sostenere la vita familiare dei lavoratori.

In particolare, tra i benefit più apprezzati dai genitori che lavorano, ci sono:

banca ore e flessibilità dell’orario di lavoro;

concessione del part time;

smart working;

bonus per asilo nido e babysitter, che possono essere erogati sotto forma di voucher welfare.

Marzo 03, 2021

Welfare Aziendale

Smart Woking: quali sono i pro e i contro?

Sono sempre di più le aziende che offrono ai dipendenti la possibilità di lavorare in smart working. Quali sono i pro e i contro di questa modalità di lavoro?

L’adozione di politiche di welfare aziendale sempre più orientate a garantire il benessere dei lavoratori e la recente pandemia di Coronavirus che ha colpito il nostro Paese hanno spinto molte aziende ad adottare la formula dello smart working.

Una modalità di lavoro definita “agile” che ha molti pregi ma anche qualche difetto.

Leggi il nostro articolo e scopri quali sono i pro e i contro dello smart working per lavoratori e aziende.

Lavoratori e smart working: pro e contro del lavoro agile

Pro: tutti i vantaggi dello smart working per i dipendenti

Contro: quali svantaggi per il lavoratore in smart working

Vantaggi dello smart working per le aziende

Svantaggi per le aziende

Lavoro agile e benefici per l’ambiente

Come fare smart working nel modo giusto? Consigli per smart worker e imprese

Lavoratori e smart working: pro e contro del lavoro agile

Per capire quali siano gli effettivi vantaggi del lavoro agile bisogna fare una doverosa premessa su cosa voglia dire lavorare in smart working.

Lavorare in smart working non significa solo svolgere la propria occupazione da remoto. Significa gestire autonomamente e in maniera flessibile gli orari e il carico di lavoro per raggiungere gli obiettivi concordati con l’azienda.

Questa importante distinzione è fondamentale per capire perché, quando vengono eseguite delle indagini tra il personale di un’azienda per individuare le misure da inserire nel piano di welfare, molti lavoratori chiedano di accedere a questa modalità di lavoro.

Pro: tutti i vantaggi dello smart working per i dipendenti

Lo smart working costituisce per i lavoratori una grande opportunità perché offre loro numerosi benefici, che sono:

Miglioramento della conciliazione vita-lavoro

Avere la possibilità di gestire in autonomia l’orario e il carico di lavoro consente alle persone di organizzare al meglio la propria vita anche al di fuori dell’ambito lavorativo. Questo si traduce in un aumento del benessere psicofisico della persona che incide positivamente sulla qualità della vita e sulla produttività.

Abbattimento dello stress

La lontananza dal posto di lavoro, il tempo impiegato per raggiungerlo, l’affollamento dei mezzi, il fatto di dover rimanere fuori casa tutto il giorno sono tutti fattori che aumentano i livelli di stress e incidono negativamente sul benessere psicofisico delle persone e sul loro rendimento in ambito lavorativo. Lavorare in smart working anche solo per due giorni a settimana consente di eliminarli e di abbattere i livelli di stress.

Risparmio economico

Recarsi al lavoro tutti i giorni è gravoso non solo in termini di stress, ma anche sotto il profilo economico. Sia che si usi l’automobile, sia che si usino i mezzi pubblici, si devono spendere cifre anche considerevoli per il carburante o gli abbonamenti dei mezzi pubblici. In più, spesso, si devono mettere in conto anche le spese sostenute per mangiare fuori casa.

Chi lavora da casa e non è costretto a recarsi in ufficio tutti i giorni, perciò, ottiene un notevole risparmio economico, perché non deve più sostenere le spese di trasporto e quelle per i pasti consumati fuori casa.

Incremento delle competenze digitali

Quando si lavorano da casa, ci si deve confrontare con nuovi software e strumenti digitali che contribuiscono a migliorare la cultura digitale. Ciò si riflette positivamente non solo sul curriculum del lavoratore, che si arricchirà di nuove competenze, ma anche sull’azienda, che avrà collaboratori più qualificati.

Contro: quali svantaggi per il lavoratore in smart working

Gli svantaggi dello smart working, per un lavoratore, sono davvero pochi. La maggior parte di essi, solitamente, scaturisce da accordi poco chiari o da una gestione non oculata della propria attività lavorativa.

Tra gli svantaggi in cui possono incorrere le persone che lavorano in smart working ci sono:

Difficoltà a separare la vita lavorativa dalla vita privata

Se non si stabiliscono dei limiti ben definiti, che riguardano anche l’orario di lavoro, si rischia di sentirsi perennemente al lavoro, di non riuscire a lavorare e perdere la concentrazione a causa delle continue interruzioni. Un problema, quest’ultimo, che può capitare più di frequente ai lavoratori che hanno dei figli.

Overworking e invasione del lavoro nella sfera privata

Grazie alle nuove tecnologie si è virtualmente disponibili e reperibili in qualsiasi momento della giornata. Per questo, se non si definiscono bene gli orari e gli spazi di lavoro, si rischia di lavorare troppo e di non avere più tempo da dedicare alla vita privata e alla famiglia.

Aumento del senso di isolamento

Spesso, chi lavora in smart working, si trova a sperimentare un senso di isolamento e solitudine dato dall’assenza del rapporto con i colleghi.

Mancanza del confronto con i colleghi

Lavorare da casa, a volte, preclude la possibilità di risolvere dubbi e problemi confrontandosi con i colleghi.

Connessione Internet non sufficiente e mancanza di strumenti adeguati

Può capitare che alcuni lavoratori fatichino a raggiungere gli obiettivi prefissati non per mancanza di impegno, ma per la mancanza di un’adeguata connessione a Internet. Anche non avere strumenti adeguati rende più difficile lavorare bene in smart working.

Vantaggi dello smart working per le aziende

È ormai ampiamente dimostrato che concedere lo smart working ai lavoratori è vantaggioso tanto per loro quanto per le aziende.

Ecco quali sono i motivi per cui concedere ai propri collaboratori di accedere a una modalità di lavoro flessibile risulti vantaggioso per un’azienda:

Incremento della produttività

Nonostante il pregiudizio, ancora molto radicato, che per ottenere il massimo della produttività dai propri collaboratori questi debbano recarsi ogni giorno sul posto di lavoro, è stato accertato che concedere lo smart working ai propri dipendenti aumenta i livelli di produttività fino al 15%.

Miglioramento del welfare aziendale

Lo smart working è considerato, a tutti gli effetti, una misura di welfare. Concedere questa modalità di lavoro agile ai propri dipendenti è un buon modo per migliorare il welfare aziendale.

Riduzione dell’assenteismo

Concedere una maggiore flessibilità lavorativa ai collaboratori, legando l’attività lavorativa al raggiungimento di obiettivi piuttosto che alla presenza fisica sul posto di lavoro fa sì che si riduca notevolmente il fenomeno dell’assenteismo.

Diminuzione dei costi di gestione degli spazi fisici

La presenza di meno personale in azienda consente di ripensare gli spazi fisici e di ottenere un notevole risparmio sui costi di gestione degli stessi.

Maggiore responsabilizzazione dei dipendenti

Una persona che debba preoccuparsi di raggiungere determinati obiettivi in una finestra di tempo ben definita si sente investita di una maggiore responsabilità per la buona riuscita del lavoro e per le sorti dell’azienda.

Aumento della sicurezza

La presenta di meno persone negli spazi aziendali riduce anche il rischio di infortuni.

Svantaggi per le aziende

Come accade per i lavoratori, anche le aziende possono incontrare qualche difficoltà nella gestione dello smart working.

Ecco quali sono le più comuni:

difficoltà nel calcolare le ore di straordinario;

difficoltà nel motivare e incentivare i dipendenti;

riduzione della condivisione di informazioni.

Lavoro agile e benefici per l’ambiente

A ottenere dei vantaggi dall’aumento delle persone che lavorano in smart working sono non solo i lavoratori e le aziende, ma anche l’ambiente.

Tra gli effetti positivi che il lavoro agile ha su di esso ci sono:

riduzione del traffico. La riduzione del traffico causato dalle persone che si spostano per raggiungere il posto di lavoro rende le città più vivibili e meno inquinate e riduce i livelli di stress di chi usa l’automobile;

riduzione delle emissioni di CO2. Se più persone lavorano da casa invece di recarsi in ufficio ogni giorno si riduce il numero di mezzi inquinanti in circolazione e, di conseguenza, si abbattono i livelli di inquinamento da CO2;

utilizzo più razionale dei mezzi di trasporto pubblico.

Come fare smart working nel modo giusto? Consigli per smart worker e imprese

La quasi totalità degli svantaggi dello smart working può essere ridotta o annullata completamente se questa modalità di lavoro viene organizzata correttamente sia da parte dell’azienda, sia da parte del lavoratore.

Ecco alcuni consigli per fare smart working nel modo giusto e ottenere il massimo da questa modalità di lavoro agile:

definire fin da subito, con un accordo scritto, gli obiettivi da raggiungere, le modalità del lavoro agile e gli orari entro i quali il lavoratore può e deve essere reperibile;

fare formazione e adottare modalità di comunicazione efficaci. Formare i dipendenti sulla gestione del lavoro agile e offrire una comunicazione costante e ben strutturata su compiti e obiettivi serve a rendere questa modalità di lavoro davvero vantaggiosa per lavoratori e azienda;

fornire ai collaboratori tutti gli strumenti necessari per svolgere al meglio il proprio lavoro. Lo smart working risulta davvero vantaggioso solo se il datore di lavoro si preoccupa di fornire ai dipendenti gli strumenti per svolgere al meglio il proprio lavoro anche quando non si trova in ufficio. Parte delle risorse risparmiate grazie alla presenza di meno persone nella sede di lavoro fisica può essere reinvestita proprio per questo scopo;

passare dal management della presenza al management degli obiettivi. Chi si occupa di coordinare i dipendenti in smart working deve imparare a dare maggior valore alla capacità di raggiungimento dei risultati piuttosto che al tempo dedicato dal lavoratore allo svolgimento delle sue mansioni;

organizzare gli spazi fisici. Quando si lavora fuori dall’ufficio, specialmente se ci si trova a casa, è importante organizzare lo spazio in modo da avere una postazione di lavoro ben definita, arredata con una scrivania e tutto il necessario per lavorare e ubicata in un punto dove le distrazioni sono ridotte al minimo.

Febbraio 25, 2021

Welfare Aziendale

Differenza tra fringe e flexible benefits

Vuoi premiare i tuoi collaboratori offrendo loro dei benefit aziendali? Scopri qual è la differenza tra fringe benefits e flexible benefit e tutti i vantaggi che derivano dalla loro erogazione.

I benefit, in generale, sono strumenti di welfare aziendale utilizzati dalle aziende per rendere più facile la conciliazione vita-lavoro dei dipendenti e premiare il loro impegno.

Di benefit aziendali ne esistono due tipologie: i fringe benefits e i flexible benefits.

Qual è la differenza tra fringe e flexible benefits e perché è importante conoscerla? Vediamolo nei prossimi paragrafi.

Quali sono i benefit aziendali?

Differenza tra fringe benefits e flexible benefits

Trattamento giuridico per fringe e flexible benefits: quali differenze ci sono?

Trattamento fiscale: quali sono le differenze nelle agevolazioni fiscali?

Quali sono i vantaggi di fringe e flexible benefits per aziende e lavoratori?

Erogare fringe benefits e flexible benefits non è mai stato così facile grazie a Day Welfare e ai buoni Cadhoc

Prima di tutto, quali sono i benefit aziendali?

Il termine benefit aziendali si usa per indicare quell’insieme di beni, servizi e agevolazioni che vengono offerti dalle aziende ai propri dipendenti in aggiunta alla retribuzione ordinaria.

Fanno parte della categoria dei benefit:

mensa aziendale;

buoni pasto e buoni regalo;

auto aziendale;

telefono, computer e tablet aziendali;

polizze di previdenza complementare;

assistenza sanitaria;

buoni per lo shopping e buoni carburante;

rimborso delle spese sostenute per acquistare gli abbonamenti ai servizi di trasporto pubblico;

somme o rimborsi erogati per l’accesso ai servizi di istruzione da parte dei familiari dei dipendenti (rette di asilo nido, scuola dell’infanzia, doposcuola e centri estivi, spese per l’acquisto di testi scolastici e così via);

borse di studio riservate ai familiari dei lavoratori;

abbonamenti a palestre, centri benessere, cinema e teatri;

somme o prestazioni erogate per i sevizi di cura e assistenza ad anziani e malati non autosufficienti.

A seconda della loro natura giuridica e fiscale, queste agevolazioni vengono suddivise in fringe benefits e flexible benefits.

Differenza tra fringe benefits e flexible benefits

I fringe benefits sono considerati come una remunerazione aggiuntiva rispetto alla retribuzione ordinaria.

I flexible benefits sono considerati come una retribuzione complementare.

Questa differenza rende diversi anche i trattamenti giuridico e fiscale a cui sono sottoposti i benefit aziendali.

Trattamento giuridico per fringe e flexible benefits: quali differenze ci sono?

I fringe benefits, essendo considerati benefici accessori alla retribuzione ordinaria, possono essere offerti dalle aziende ai singoli dipendenti o a un numero ristretto di lavoratori.

La scelta di erogare questi benefit può essere presa da un’azienda in autonomia, senza che essi siano compresi nella contrattazione collettiva o negli accordi sindacali. In questi casi, la tipologia di agevolazione offerta e le modalità di erogazione vengono inserite nel contratto di lavoro individuale.

I flexible benefits, data la loro natura di retribuzione complementare al compenso ordinario, non possono essere offerti a un numero ristretto di lavoratori, ma devono essere erogati alla totalità dei dipendenti o a un intero settore o categoria di lavoratori.

I flexible benefits, solitamente sono regolamentati dai Contratti Collettivi di Lavoro (CCNL) di una determinata categoria o essere il frutto di contrattazioni sindacali di secondo livello.

Trattamento fiscale: quali sono le differenze nelle agevolazioni fiscali?

Sia i fringe che i flexible benefits sono soggetti ad agevolazioni fiscali rilevanti tanto per il lavoratore che li riceve quanto per l’azienda che li eroga.

La diversa natura delle due tipologie di benefit aziendali, tuttavia, impone che siano soggette a un differente trattamento fiscale.

I fringe benefits, data la loro natura accessoria, godono di agevolazioni fiscali più limitate rispetto ai flexible benefits. Questi ultimi, invece, hanno maggiori vantaggi fiscali.

A stabilire quali siano le agevolazioni fiscali di cui godono i benefit aziendali è il TUIR (Testo Unico delle Imposte sui Redditi). In particolare, all’articolo 51, vengono stabiliti i criteri per determinare il reddito da lavoro dipendente.

Secondo questi criteri, i fringe benefits concorrono in parte alla formazione del reddito da lavoro dipendente, mentre i flexible benefits sono totalmente esenti dall’imposizione fiscale.

E per le aziende?

Ci sono dei vantaggi e delle differenze nel trattamento fiscale dei benefit aziendali?

I beni, servizi, agevolazioni erogati dalle aziende sotto forma di fringe benefits sono soggetti a imposizione fiscale solo per la parte che eccede i limiti fissati dalla legge.

I beni, servizi e agevolazioni erogati sotto forma di flexible benefits, invece, sono totalmente esenti dall’imposizione fiscale anche per le aziende; a patto, però, che essi vengano erogati per rispettare gli accordi compresi nel CCNL o nelle contrattazioni sindacali di secondo livello.

Se i flexible benefits vengono offerti ai lavoratori per un’iniziativa privata, non sarà possibile ottenere alcuna esenzione ed essi saranno soggetti a tassazione per il loro intero valore.

Quali sono i vantaggi di fringe e flexible benefits per aziende e lavoratori?

Offrire benefit aziendali ai propri dipendenti rappresenta un importante vantaggio per il datore di lavoro che, grazie ad essi, può:

aumentare la produttività della propria impresa;

ammortizzare la spesa sostenuta per l’erogazione dei benefit attraverso le agevolazioni fiscali;

ridurre il turnover;

ridurre i fenomeni di assenteismo;

attirare nuovi talenti.

I vantaggi per dipendenti e collaboratori non sono rappresentati solo dai benefit in sè. Grazie ad essi, un lavoratore può migliorare il proprio work-life balance e la qualità della vita in generale.

Inoltre, la possibilità di convertire il premio di produttività in welfare aziendale invece di ricevere una somma di denaro in busta paga:

consente di accedere ad un ampio paniere di beni e servizi;

si traduce in un maggior potere d’acquisto, dal momento che i benefit aziendali sono soggetti a tassazioni agevolata.

Erogare fringe benefits e flexible benefits non è mai stato così facile grazie a Day Welfare e ai buoni Cadhoc

Sono sempre di più le aziende, anche PMI, che riconoscono il valore del welfare aziendale e l’importanza di offrire delle agevolazioni ai propri dipendenti.

Day Welfare e Cadhoc sono due strumenti nati appositamente per rispondere alle esigenze di quelle imprese che vogliono offrire dei servizi di welfare ai propri collaboratori.

Day Welfare è la piattaforma che permette di gestire in modo semplice ed efficiente i piani di welfare per aziende piccole e grandi.

Cadhoc è il buono acquisto cartaceo o digitale che consente di erogare con facilità i flexible benefit previsti dai Contratti Collettivi di lavoro: è esente da IVA, oneri fiscali e previdenziali ed è deducibile al 100% per i dipendenti (se non supera la soglia dei fringe innalzata nel 2024 a 2000€ per i dipendenti con figli a carico e a 1000 € per tutti gli altri). Può essere usato in oltre 30.000 esercizi tra negozi fisici ed e-commerce.